|

|

Alexey Poyarkov作为国际数学奥林匹克前金牌得主,他前期的职业生涯是为微软这样的科技公司设计算法,以便帮助微软的搜索引擎 Bing更加智能的检索信息,但是2016年Alexey Poyarkovch成为文艺复兴科技公司、城堡基金和 TGS Management 等重量级对冲基金的争夺对象。最终TGS Managemensh胜出,Alexey Poyarkovch加入了位于加州尔湾的TGS。一位了解内情的人表示,第一年的年薪就高达70万美元。

虽然进入了对冲基金,但Alexey Poyarkovch完全没有金融业经验。TGS想要的是他设计算法的能力,和用于计算和解决问题的规则集,以此在投资领域快速地解析数据,并给出是要买入或卖出的决策,通常不需要多少人为的干预。

当华尔街中量化投资的占比超过80%的时候,没有哪个公司可以无视计算机数据挖掘的能力。 可以说现在整个华尔街上下,算法驱动的交易和使用复杂统计模型来进行交易的宽客们正在接管华尔街,甚至全球的投资世界。这些宽客们大量来自传统基础学科的数学,物理学。他们的武器不再是传统的金融知识,而是跨界的物理学,数学知识。传统的交易策略和分析方法正在逐步走向衰落。例如以前的通过挖掘财务数据,通过到公司实际调研等方式进行投资决策的方法正在快速衰落。

在GAM负责量化投资的Anthony Lawler表示:“十年前,最杰出的毕业生都想成为华尔街投资银行的交易员,但现在他们都在相互竞争,希望进入量化投资基金。”GAM2016年以至少2.17亿美元收购了英国量化投资公司Cantab Capital Partners,以扩充这些以计算驱动的基金业务。

Guggenheim Partners LLC 的高级董事总经理Marcos Lopez de Prado表示,Guggenheim Partners LLC花费100万美元在加州美国劳伦斯伯克力国家实验室建造了一个“超级计算机集群”,以帮助Guggenheim Partners的量化基金处理大量的数据,这些计算机每年还要花费100万美元的电费。

算法交易已经存在了很长时间,但是规模很小。华尔街日报在1974年的一篇文章介绍了宽客先驱Ed Thorp。1988年,华尔街日报刊登了一家鲜为人知的芝加哥期权交易公司,该公司拥有一个秘密的电脑系统。华尔街日报记者Scott Patterson在2010年写了一本关于宽客兴起畅销书。

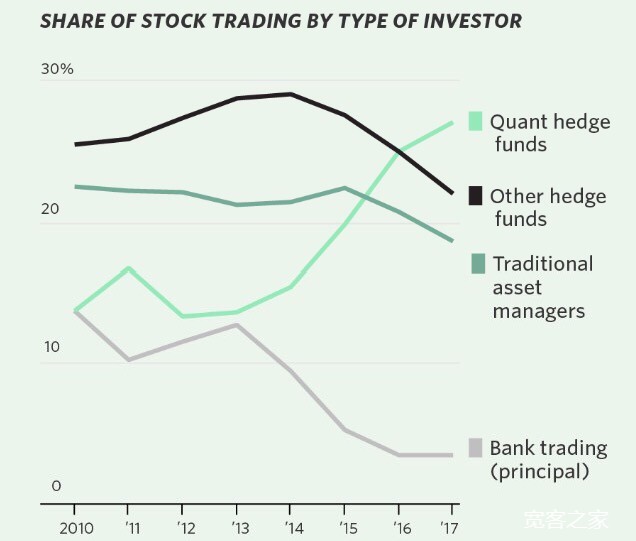

这一天已经到来。纽约一家研究咨询公司Tabb Group表示,量化对冲基金的投资人负责所有美国股票交易的27%,高于2013年的14%。

这只是其中一个迹象。宽客几乎赶上了个人投资者,其股票交易量超过了总数的29%。

根据HFR Inc的估计,今年第一季度末,以量化投资为重心的对冲基金持有9320亿美元的投资,或占所有对冲基金资产的30%以上。2009年,量化投资基金持有4080亿美元,占所有对冲基金的25%资产。

计算机在选择投资对象方面表现优于人类。过去五年来,以量化为重点的对冲基金平均每年涨幅约5.1%。 同期对冲基金平均每年上涨4.3%。

一方面,监管审查使得投资者难以通过诸如挖掘公司高管的信息或挖掘上市公司员工等方法获得优势。

更重要的是,投资者现在掌握了关于全球经济和财务信息的庞大数据,例如盈利预测和应收账款变动。

宽客与高频交易员不同,这些高频交易者往往专注于可能只持续几毫秒的短期交易。高频交易员正受到市场波动性下降和竞争加剧的压力。

交易所交易基金(ETF)也使用算法,但更适合那些想要接触某些特定行业的投资者。量化驱动的交易可以持续几分钟也可以持续几个月。最大的量化投资公司,包括文艺复兴公司,Two Sigma Investments LLC, D.E. Shaw Group, PDT Partners和TGS进行着数以千计的交易,管理着数百亿美元的投资者资产。

数学家William Byers在2010年撰写了《数学家如何思考》一书,他警告将整个世界数字化能够给投资者一种欺骗性的信念:从计算机众得出的预测比现实的预测更可靠。 一些分析师说,投资者越来越多使用复杂算法模型,这些算法就越有可能相似,这可能会加剧更大的市场破化。

然而,到目前为止,没有任何事情阻止了量化投资的军备竞赛,这正在创造以前在金融业闻所未闻的新工作:

Empiric Capital Ltd.的首席运营官Alexandre Agachi表示:“你参观办公室,每个人都说有宽客在帮助他们进行工作。”伦敦一家对冲基金创业公司Empiric Capital Ltd的首席运营官Alexandru Agachi说。他们自豪地说:“那就是我们的宽客。”

对冲基金通常会重新调整自己以适应最新的流行策略。金融危机爆发后,许多基金都进入抵押贷款领域。有些人因为期待全球经济转型而变成“宏观”投资者。

人们长期以来一直在寻求获得信息优势的方法。传说,金融家罗斯柴尔德爵士在1815年建立了一个现场代理和信鸽网络,以获快速取滑铁卢战役的结果。 今天的人们希望比传统投资者更快地消化经济和企业信息并采取结果。

根据Quandl?Inc的数据,采用量化战略的对冲基金一直在对 中国和俄罗斯的私人消费者进行调查,黑客网络上的非法药物销售、黑客和其他人使用的网站匿名分享美国旅客的信息和酒店预订。

在20世纪90年代后期,一个算法非常简单,比如以一定的价格买入并在预定的时刻卖出。今天的算法可以基于对过去和现在数据的分析进行持续预测,数百个实时输入的各种信号提供给计算机。

一些投资公司正在推动机器学习,这使得计算机能够分析数据并提出自己的预测算法。 那些机器不再依赖人类来写算法。

对冲基金亿万富豪Steven A. Cohen的投资公司Point72资产管理公司,管理着120亿美元的资产,正将其一半的投资组合经理转向所谓的“人+机器”的方式,使用旧式研究方法的团队与数据科学家一起工作——金融分析师在夜校学习数据科学基础。

以Point72为例,该公司2016年大部分传统交易策略都亏损了,这种情况很常见,而该公司的量化投资者赚了5亿美元。Point72正在将数千万美元投入到分析大量的数据中,包括智能手机上的应用程序捕获的信用卡收据和客流量。这些结果转交给康涅狄格州斯Stamford, Conn投资公司的交易员。

Point72的首席市场情报官Matthew Granade最近鼓励伦敦经济学院学生学习基本的编程语言,如R和Python,以提高毕业后的竞争力,他表示,投资人正在将他们的偏好从“工匠”转向工程师。

亿万富翁Paul Tudor Jones是历史上最着名的投资者之一。 这位前棉花交易商预计1987年股市崩盘,从中专区了大量的利润,平均年均涨幅超过17%。他的对冲基金公司Tudor投资公司在2014年和2015年几乎没有赚到任何钱。

在人才争夺战中,以量化为重点的企业往往不愿称自己为对冲基金甚至投资公司。量子投资公司宁愿强调自己与硅谷最前沿的科技公司的相似之处。

位于纽约的Two Sigma公司拥有内部的黑客实验室,机器人比赛和游戏室。 Empiric自称是“在金融市场上运作的科技公司”。

伦敦的量化研究员Saeed Amen表示,他的投资策略在他14年的大部分职业生涯中被认为是“非常小众”。他曾组织了宽客之间的社交活动,包括以古希腊的几何学大师Thalesians命名的小组活动,有时候能吸引十来个人参加。

如今,更多的推动力量来自投资者,如加利福尼亚州Pepperdine大学,去年该学院将其7.5亿美元投资组合中的大约10%的资金投入大型量化投资基金,包括伦敦的Man Group PLC和AQR资本管理有限公司 。

在此之前,Pepperdine基本上没有量化投资。投资总监Michael Nicks表示: “找到一个有前景的公司是很有难的的,因为我们需要在日常生活中寻找低估的东西,但量化策略与我们的生活无关。”

而现在,Michael Nicks认为,“经过多年的自我教育”和与数位量化投资经理的数十次会议之后,Pepperdine已经做好了开展量化投资的准备。“

|

|