|

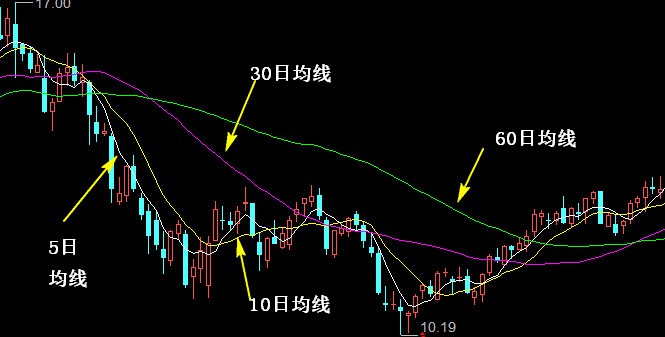

移动平均线的基本原理 移动平均线以道·琼斯的“平均成本概念”为理论基础,采用统计学中“移动平均”的原理,将一段时期内的股票收盘价格平均值连成曲线,用来显示股价的历史波动情况,进而反映股价指数未来发展趋势的技术分析方法,它是道氏理论的数字化。 事实上,移动平均数就是平均成本。另外,平均成本对于个股乃至大势的未来走向还有研判的作用。股价或指数的上下波动大,无规律性,不易看出它的趋势。而平均成本,其计算方法无非就是扣除前面的,加上当天的,再进行平均。 如果走势是上升的——尽管其中有升有降——但总的来说,是扣除前面一个小数字,加上后面一个大数字,平均成本势必与日俱增。待到某日,平均成本远远超过了该股所值,走势必然要掉头向下。因为股价太高,购股成本日益增大,无人接手。市道有卖无买,股价必然下跌。 反之,走势向下时,平均线的本质是扣除前面较大的数字,加上后面较小的数字,平均成本势必越来越小,小到远远低于该股所值时,套牢者自然不肯抛;空仓的认为时机已到,开始接手,行市到了有买无卖的时候,走势便要掉头转上了。 移动平均线说到底是一种追踪趋势的工具,便于识别趋势是否终结或反转,便于识别趋势是否正在形成或延续。它不会领先于市场,只是忠实地追随市场,也就是说,当从移动平均线中发现某种趋势时,这个趋势已经走了一段时间了,所以它具有滞后的特点,然而却无法造假。因此,对于短线操作来说不仅要参考移动平均线指标,还要参考其他技术指标。 移动平均线的周期 移动平均线理论中,分别以三种移动平均线代表不同趋势周期。短期移动平均线代表短期趋势,中期移动平均线代表中期趋势,长期移动平均线代表长期趋势。 短期趋势通常是指一个月以下的股价波动趋势。因为3日线均线所代表的是前半周的走势,5日均线代表一个星期的波动,10日线代表的是半月线。所以,经常以它们代表短期趋势,短期均线通常波动起伏较大,过于敏感。 中期趋势是指一个月以上,半年以下的股价波动趋势。常用20日线、40日线、60日线表示。这是因为20日线代表的是一个月股价波动趋势,40日线代表的是两个月的股价波动趋势,60日线所代表的是三个月的波动趋势。60日又正好是一个季度,因此60日线又叫季线,也经常有投资人采用。中期均线走势既不会过于敏感,又有沉稳的一面,因此最常被投资人使用。 长期趋势是指半年以上的股价波动的趋势。比较常用的是120日线与250日线。120日线代表半年的波动方向,又叫半年线;250日线代表的是正好一年的波动方向,又叫年线。总的来讲,长期均线走势趋于平缓、稳重但灵活度差,适合趋势判断。 5日均线说明 5日均线时极强势和极弱势线,极强势个股的走势一般都沿5日均线上扬,即使下破均线也会在当日返回线上;而极弱势个股走势则大部分时间都在5日均线之下。(如图)  1.股价离开5日线过高,高于5日线过多,即5日乖离率太大,则属于短线卖出时机。乖离率多大可以卖出,视个股强弱、大小有所不同,一般股价高于5日线7%-15%,属于偏高,适宜卖出。若是熊市,一般股价低于5日线7%-15%,适宜短线买进。 2.若股价回落跌不破5日线,再次启动时适宜买入。一般地,慢牛股在上升途中,大多时间不破5日线或者10日线,只要不破,就可结合大势、结合个股基本面继续持仓。若是熊市,股价回升但未上穿5日线,再次出现较大抛单,下跌时宜卖出。 3.股价如果跌破5日线,反抽5日线未过,需要谨防追高被套,注意逢高卖出。若是熊市,股价如果向上穿过5日线,回踩5日线时未跌破,或者跌破但又止住,需要谨防杀跌踏空,注意逢低买回。 4.股价如果有效跌破5日线,一般将跌破向10日线或20日线。如果跌破10日线、20日线企稳,股价再次启动,则高位卖出的筹码可以视情况短线回补,以免被轧空。若是熊市,股价如果有效上穿5日线,一般将向10日线或20日线方向上升。如果升到10日线、20日线附近受阻,股价再次下跌,则低位买的筹码可以视情况短线卖出。 10日均线 10日均线是个股趋势的生命线,是分析、判断短期趋势,指导实际操作的一个非常重要的客观标准。 1.10日均线时多空双方力量强弱或强弱市场的分界线。当多方力量强于空方力量时,市场属于强势,股价就在10日均线之上运行,说明有更多的人愿意以高于最近10日平均成本的价格买进股票,股价自然会上涨。相反,控方力量强于多方力量时,市场属于弱势,股价就在10日均线之下运行,表明有更多的人愿意以低于最近10日平均成本的价格卖出股票,股价自然会下跌。 2.股价站上10日均线再买入。虽然离底部或与最低价相差一定价位,但此时上升趋势已明确,涨势刚刚开始,仍是买入的良机。 3.股价站上10日均线才买进股票,最大的优点是在上升行情的初期即可跟进而不会踏空,即使被套也有10日均线作为明确的止损点,损失也不会太大。 4.股价向上突破10日均线应有量的配合,否则可能仅仅是下跌中途的反弹,很快又会跌回10日均线之下,此时就应止损出局再行观望,特别是在10日线下降走平再上行而后又归下行时更应止损,说明跌势尚未结束。 5.10日均线特别适用于追踪强势个股的波段操作和对大盘趋势的分析,即当股价站上10日均线时就坚决买入,当大盘指数站上10日均线时就看多、看涨,这时成功的概率较高。但是,在上升行情中,对于走势弱于大盘而没有庄家照顾的一些个股,时而跌破10日均线时而站上10日均线,形成震荡走高的态势,较难以运用10日均线把握。 6.在持续较长时间的下跌趋势中,股价在下跌的中途产生反弹时站上了10日均线,但又很快跌破10日均线继续下跌,待股价第二次甚至第三次站上10日均线才真正上涨,这种情况经常出现。因此,在下跌趋势末期,当股价第二次或第三次站上10日均线时往往是最佳的买入时机。 7.10日均线操作法用于趋势明确的单边上升和单边下跌行情中非常有效和可靠,而用于盘局效果差些。 8.10日均线适用于中短线结合的操作方式,因此经常与5日均线和30日均线配合使用。 20日均线 20日均线是庄股生命线。在庄家控盘条件下,股价在第一波上涨之后常常会横盘整理数周,以便于庄家洗盘,此时股价的上下震荡幅度会大于一般股票,可能会下破10日均线。但庄家又不愿意把股票的形态走坏,因此,在大部分情况下会在20日均线处稳住。另外,在波段行情中20日均线的意义也比较重要。波段行情初期,20日均线大致反映市场主力的波段持仓成本。与10日均线相比,20日均线比10日均线的时间周期间隔又要多10个交易日,故20日均线运行中的变动频率比10日均线来说,其注重趋势性变化的程度要大得多。 1.20日均线由于选取的周期参数相对要大一些,故其尽管属于短期均线的范畴,但已经开始接近中期均线了,所以在实战中,使用20日均线研判市场走势时,应考虑中短期走势,不能只考虑短期变化,否则将会出现操作上的失误。 2.20日均线的趋势研判仍为上升代表中短期趋势向上,下行则表示趋势向下,所以在使用20日均线来分析走势时,还可以用其来判断市场的支撑或压力的位置,但同时一定要关注20日均线作为支撑或压力的有效性,否则将导致错误性止损。 3.20日均线在行情箱形运行过程中将会相对平稳,即若行情的波动幅度不大,20日均线则可能出现接近平行的运行状态。 30日均线 30日均线属于中期均线系统,是大盘趋势的生命线。选取的周期参数为30个交易日,具有研判市场中期走势的作用。30日均线在实战操作中较为重要,30日均线不管涨势还是跌势,大盘只要不突破30日均线,则中级趋势就不会改变。如果是涨势中,只要回调不跌破30日均线,中级上涨行情就不会完结,而如果破30日均线,一般都意味着中级上涨行情的转势。在跌势中,只要反弹不突破30日均线,则中级下跌趋势就不会完结,如果突破30日均线,表明中级下跌行情的转势(如图) 1.把握30日均线的运行应注意30个交易日之内的股价波动的趋势,30日均线的目的就是通过30日个交易日市场情况来综合研判20日及10日内的股价变化过程。因此,运用30日均线时,应具有中线操作的思路,不可急于求成。 2.30日均线同样反映了近30天以来的股票价格的基本走势。当某一个交易日股票价格从30日平均线的下方移动到平均线的上方时,说明市场买方力量高于30个交易日以来的市场平均买方力量,此时投资者同样可以买进股票。 3.30日均线也反映了近30天以来市场的买方力量和卖方力量的强弱状况。如果某一个交易日股价从30日平均线的上方移动到30日平均线的下方时,说明市场卖方力量强于近30个交易日以来的市场平均卖方力量,投资者应该准备卖出股票。 4.30日均线的运行趋势是市场行情运行的方向,同时30日均线还可用以判断市场的中期支撑位或中期压力位,在实战中较为重要。 5.应用30日均线进行市场分析时,应密切注意10日与20日均线的变化,因为10日与20日均线的变化最终会导致30日均线改变方向。 |