|

文章来源于太平洋时区 ,作者房东的ID

日本房价真是一个传奇,它是全世界近三十年来唯一一个房价长期下跌的案例。虽然其他地方的房价也曾有过剧烈下跌,但在一段时间之后都恢复了失地并且再次刷新了历史新高,例如香港在1997年到2003年整个城市平均房价下跌65%,2012年时终于涨回到1997年高点,2012年至今香港房价又涨了快一倍;作为对比,日本今天的房价还不到1991年的一半,由于差距太大,在可见的中短期内,日本房价也不可能回到当年的高点。

究竟是什么原因导致日本这个经济发达、人多地少的地方房价长期低迷?换一个角度说,日本人是怎样把他们的房价控制得这么好的?今天我们就要深入讨论这个问题,希望给大家一些新的启发。

以讹传讹的广场协议

如果我们要问日本房价是怎么跌下来的,就先要看懂它是怎么涨上去的。要从根源上找到日本泡沫的起点,《广场协议》可能是一个绕不开的主题。

1985年签订的《广场协议》被很多人认为是美国为了打压日本竞争力而迫使日元升值,最终导致日本经济泡沫化,然后泡沫破裂..……经历过如此的大起大落,日本经济再也没有能力挑战美国..……这是我们中国很多人张口就来的一个典型的美帝阴谋论。

但是你想过没有:

(1)事实真的是这样的吗?

(2)日元升值和日本资产泡沫的滋生有必然联系吗?

我们先看看《广场协议》到底是怎么一回事。

《广场协议》是美国、日本、英国、法国及西德5个发达国家的财政部长和央行行长在1985年9月22日于美国纽约的广场饭店会晤后签署的协议。这个协议的目的是联合干预外汇市场,使美元对日元及德国马克等主要货币有秩序性地下调,以解决美国巨额贸易赤字。

之所以美国和另外四个发达国家要签这个《广场协议》,是因为在此之前美元确实是太强了:1979年底到1984年底,美元汇率上涨了60%,美元兑主要工业国家的货币超过了布雷顿森林体系瓦解前所达到的水平。美元过于坚挺,使美国的出口,特别是制造业的出口受到了沉重的打击。

之所以日本、德国、法国、英国会签署这个《广场协议》,那是因为他们并不觉得自己只赔不赚:一个国家本币汇率无论是升值还是贬值,都会带来好坏两方面的影响。本币贬值对于出口是利好,对进口不利;本币升值对出口不利,但对进口利好。同时,本币升值有助于国内企业海外扩张,对《广场协议》后的日本和德国来说,最明显的就是日德的企业和个人,手里的钱可以换到更多的美元了,美元资产在他们看来变得超级便宜,所以就买买买,这不是消费,而是并购资产。对于经济高速增长了三十年,总量稳居全球第二大经济体的日本来说,日资此时正在雄心勃勃地走向世界,日元升值对这些资本而言利大于弊。日本当年也确实趁着日元升值,在美国买了大量的优质资产。

从另一个角度看,当年与美国签署《广场协议》的国家不仅仅是日本一家,还有德国、法国、英国。我们只知道《广场协议》后日元对美元大幅升值,却不知道德国马克和其他三国货币也大幅升值。我们做一个对比,1985年时1美元=240日元,三年后的1988年,日元升值到了1美元=120日元,三年内日元升值了一倍。 美元兑日元汇率

是不是觉得这个数字很夸张呢?那我们就再来看看德国马克,它的涨幅比日元还夸张。从1985年的1美元=3.5德国马克升值到1988年1美元=1.6德国马克,升值近1.4倍。 如果本币升值就会带来危险的泡沫,那德国马克比日元升值的幅度更大,为什么德国没有出现资产泡沫?德国没有“失去的二十年”?

原因说简单一点:这是日本人自己作的。

《广场协议》后日元升值和日本孕育出危险的超级泡沫之间本来没有什么必然联系。我们上文说到,无论本币升值还是贬值,都有好坏两面的影响。但在广场协议后,日本不光要享受日元升值带来的好处,还想抵消负面影响。日本央行在《广场协议》后的一年半内把基准利率从5%大幅降低到2.5%,而且纵容泛滥的货币疯狂投机,缺少应有的监管。当时日本的各大银行也以不断升值的土地作为担保,向债务人大量放款。地价上升也使得土地所有者的账面财产增加,刺激了消费欲望,从而导致日本消费需求增长。

那个时候,在日本市场投机的资金还不光是日本央行放出来的大水,国际资本看到日元涨势如虹,认定日元资产的投资潜力,这些钱也纷纷流入日本国内、火上浇油。而日本央行和其他监管部门对于这些海外热钱同样没加以关注,似乎还有些享受这种泡沫带来的繁荣。

现在我们可以排除《广场协议》和日本泡沫经济的必然联系,打破这个传了多年的谣言,下面我们继续看日本的泡沫。

日本的两个泡沫

日本泡沫经济的代表不仅仅是日本楼市,更耀眼的是日本股市。在日本股市的最高阶段,日本股市总市值达到美股的130%,全世界市值最大的前20家上市公司里有14家是日企,想象一下当年日本经济是多么风光。即使是现在的中国也远远没有享受过日本当年的风头。 在日本股市巅峰期,日本股市的总市值比整个美股还要大30%

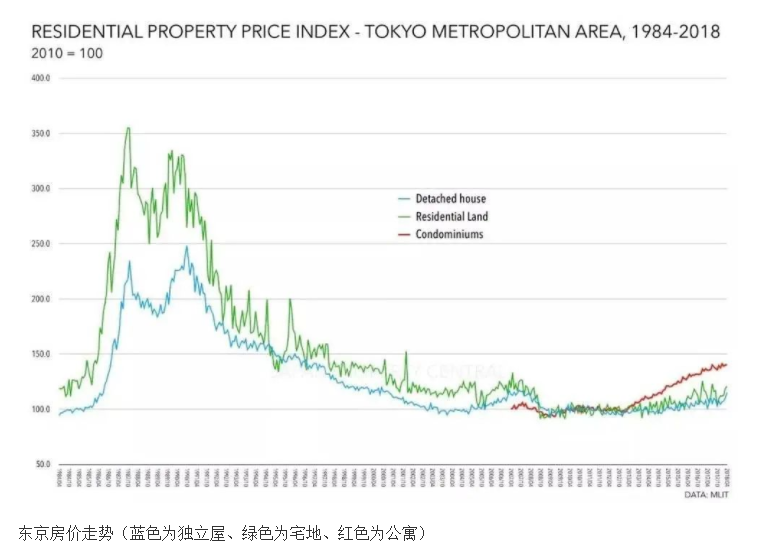

日本股市的崩盘比楼市早了两年,本质上是日本央行发现问题之后,果断行动的结果,日本央行在1989年5月、10月、12月分别3次连续宣布调高利率,采取紧缩性的货币政策。1989年12月29日,日经平均指数达到最高38957.44点,此后开始下跌,泡沫经济开始破裂。股市是波动性最大、敏感度最高的资产,但在这时日本房地产市场没有收到太大的冲击,在短暂的调整后,日本房价继续冲击新高,一直到了两年后的1991年,日本房价才算见顶下跌,开启了二十年漫漫熊市。

顽强的房价最终倒下

1986~1989年期间,日本的房价涨得有多可怕呢?它在过去二十年已经累计上涨十倍的高基数之上,只用了三年时间就又翻了一番,东京等大城市三年间的涨幅更是超过200%,在日本房价的巅峰时期,东京23个区的地价总和可以买下整个美国、一个小小的皇居地价就可以买下整个加州。 房地产作为民生必需品,它和政策、土地等因素相关度很高,因此也更容易得到控制。但日本没有去主动控制,也没有人提出“逆周期”的说法(所谓逆周期的做法就是一个东西往下掉的时候我托一下,往上跳的时候我压一下,这样可以稳定市场)。

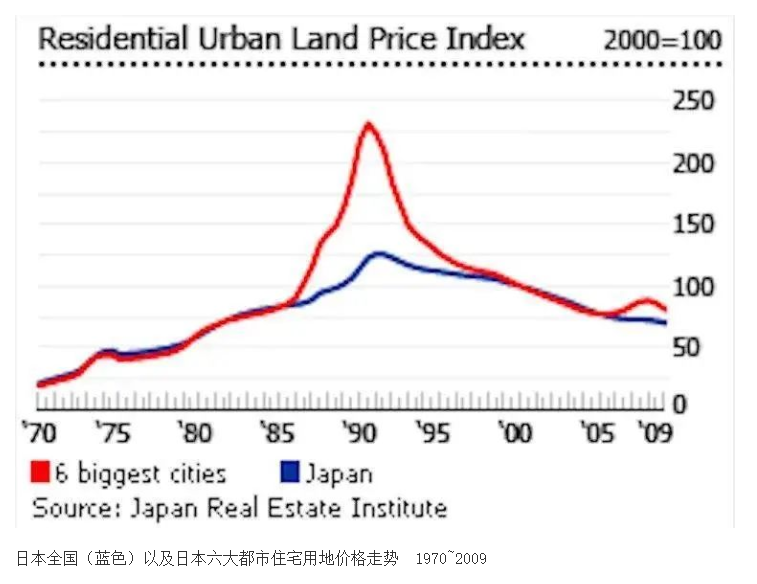

相反,日本主动刺破自己已经摇摇欲坠的资产泡沫。1990年,日本央行在行长三重野康的领导下继续加息、收紧货币政策,基准利率从4.25%大幅提高到6%(在1987~1989年间,这个数字只有2.5%);一年之后的1991年,日本政府又**了地价税,同时强化了特别土地保有税,目的是提高土地持有成本,控制地价过快上涨。但其实从1991年秋季起,日本的经济泡沫已经破灭,地价税的**造成税负加重,加速了地价下降的速度。从特别土地保有税看,征税对象主要集中在地价泡沫严重的中心城市,对中心城市地价下跌影响更大,六大城市地价的下跌幅度远远大于全国平均地价的跌幅。

日本全国(蓝色)以及日本六大都市住宅用地价格走势 1970~2009

所以,日本房价之所以在当时跌的这么快,最主要的原因是货币政策和土地政策的联合打压。在这么狠的组合拳之下,房价不跌就怪了。

避不开的老龄化,保不住的高房价

日本之所以选择主动炸掉这个泡沫而不是选择保房价,其中很大的一个可能是因为当时日本的决策者心里清楚,这个泡泡他们即使是想保也不可能保得住。

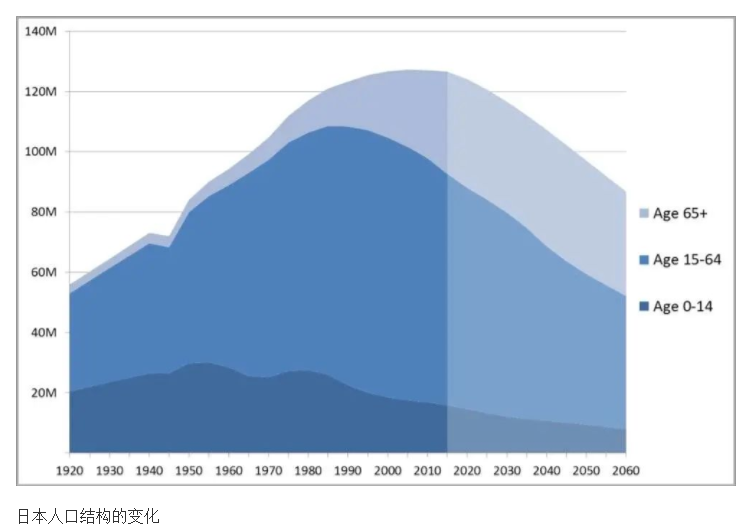

因为日本当时的城市化率已经接近80%,可以料定未来城市的新增人口非常有限,更重要的是1991年时日本的老龄化正在快速加重……站在1991年向后展望,日本未来的住房需求铁定是越来越少的,所以在这样的位置保房价又有什么意义呢?

日本在90年代初房价下跌的直接原因是央行收紧货币政策,但日本房价能持续下跌二十年最大的原因就是老龄化。

还有一点可以证明日本的高房价不可能持续,那就是现在日本已经进入负利率时代,虽然当年日本用加息的方法把泡沫刺破了,但今天负利率时代日本房价还是涨不上去,说明日本的基本面确实不再能再支撑当年那种高房价了。

中国房价何去何从

很多人担心中国房价会像当年日本一样,但从时代背景和主观意愿来看,这个可能性并不大。

因为日本房价下跌的最直接原因是当时的日本央行强力加息、收紧银根,而今天的中国没有加息的需要;另外从主观上来看,日本当年是主动给房价泡沫开刀切除肿瘤,中国则是保守治疗、以稳为主、房住不炒。

从客观环境来看,中国城市化率比1990年日本要低得多(目前大约60%出头),说明未来一些年中国城市仍然有人口增长的潜力;再者中国的住房没有房产税这种持有成本,日本房产的持有成本每年相当于房价的1%-1.4%,房产税也是日本地方财政收入的大头(占总收入比例约40%),持有成本对于市场心理有很大影响,相比日本业主,中国业主持有房产时有更高的安全感和一劳永逸的感觉。

所以中国可能的路径是以时间换空间,引导资金发展实体经济,用经济增长和通货膨胀逐渐消化高房价,起到慢撒气的作用,而不是主动刺破。要做到这一点并不容易,是一个考验。

丢卒保车、轻装上阵

如果我们以股票和房价为参考,日本确实失去了二十年。但我们也应该看到,三十年前日本面临一个选择,在资产泡沫和产业进步面前二选一,日本果断选择保住产业发展、舍弃资产泡沫,所以我们今天才看到日本实体经济稳固,在汽车、机械制造、半导体、光学仪器等多个领域仍然处于世界领先地位。

虽然股市很难控制,但对于房地产来说,日本完全可以通过房贷利率优惠、降低房产税、减少房产流转来锁盘、降息等措施来稳定房价,但如果日本这么做,就意味着在老龄化和经济放缓背景下,强行提高全社会的运行成本和负债率,这么做对经济发展而言有百害而无一利。

经济发展是有周期的,到了周期就应该出清一次风险。距离我们最近的一个例子就是美国次贷危机,美国刺破了次贷泡沫、美股腰斩,但新的动能在科技领域得到培养,有了这次风险出清,之后才有纳斯达克指数的十年十倍。

为了读者更好理解,我这里举个最通俗易懂的例子... 经济增长与风险积累同人的身体非常像:一个人吃了很多东西,第二天自然要拉大便,也只有把大便排空,把风险出清,这个人才能继续活蹦乱跳、继续享受美食、变得更加强壮更有活力。

日本在出清泡沫之后,在诸多领域也获得了很大进步,如今日本人安居乐业的成本低了很多,东京目前的房价收入比为10倍出头,意味着一个东京的平均收入者10年的收入就可以在东京买下一个平均总价的房子,如果是大阪,只需要6年多。 日本部分地区房价收入比,东京为10.46年,大阪仅6.78年

在这失去的快三十年时间里,日本人的寿命越来越长,如今已稳居世界第一;日本保持了强大的出口竞争力,外汇储备在过去三十年里增长了1200%;

日本在海外的资产规模也大幅增长,连续三十年排名世界第一;

日本是发达国家中贫富差距最小的国家之一,健康的橄榄型社会带来良好治安和友好环境;

日本物价二十年保持稳定,日元信用良好,它的低息和稳定使其成为国际金融市场最典型的避险货币......

这些成就,比维持高高在上的资产价格要有意义的多。

日本房价是一个传奇、更是一个见证者,它见证了《广场协议》后日本宽松的货币政策、视而不见的金融监管、以及最终酝酿出来的资产泡沫,它也见证了面对泡沫时日本央行果断刺破泡沫、引领经济转型,在重度老龄化背景下不断探索的过程。

|