|

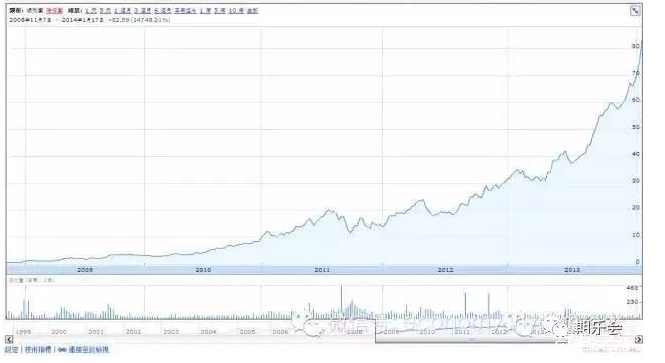

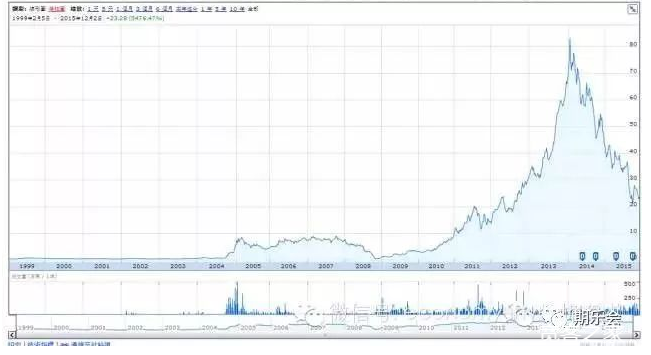

4 因为金融市场是个“炼金术”,投资者的决策意意识和决策行为具有像“炼金师”那么改变“事实结构”的“意志力”。 在科学家看来,改变“物质结构”的“意念”是伪科学的,但在金融世界里,“改变市场结构”的“主流偏见”却是真是的,却是可以赚大钱的。所以,金融市场拒绝了科学主义,却接纳了金融炼金术。 整理一下刚才的逻辑,索罗斯认为,很多认知貌似真理,其实是错的、不确定的,它们所谓的正确只是暂时的、等待证伪的。无论它们是通过归纳法还是科学主义得到的认识,都不足以垄断真理和科学,在自然科学领域如此,在社会科学领域更是如此。 更荒谬的是,很多人把自然科学的方法和结论强加在社会现象的研究中,这如同把魔术方法应用到自然科学领域的炼金术一样,只能使炼金术身败名裂。 社会科学是特殊的领域,研究者可以对研究对象施加自己的影响,在社会、政治、经济事物中,理论即使没有确凿的证据也可以是有效的,因为社会科学充满反身性,只要主流偏见足够强大,谬论也会在某些情况下变成“真理”,所以金融炼金术可以大行其道。 金融市场是反身性市场,它的决策不可能成为一个科学研究的命题,相反,它更像一个“非科学”的“炼金术”,因为金融市场中的决策评价取决于参与者们歪曲了的见解。 正是因为参与者的决策并非基于客观的条件,而是对条件的解释,所以金融市场的根子是不确定的、是可错的。 没有人能完全正确认识市场,任何所谓正确的认识都只能是猜测,它还须接受反驳和证伪。投资的过程就是不断提出猜想并让市场验证和反驳的过程,而不是用科学命题去决策的过程。 在索罗斯眼里,金融市场是不确定的,这种不确定是根本性的、是绝对的,任何看法都可能错,任何错误都可能发生,它们本质上也就是风险。索罗斯思想的底色就是可错性、不确定性、认知的不完备性,也就是风险性。 索罗斯的哲学认知论让他怀疑一切,包括他自己。 索罗斯谈到他为什么和罗杰斯分道扬镳时说,罗杰斯有个重大缺陷:“他极为藐视华尔街专业人才的精明”----尽管在这一点上索罗斯认为自己和罗杰斯看法相同----但是“罗杰斯却极为自信,从来不承认自己也可能犯错”,而“我却时刻相信自己也会犯错误”。 这道出了索罗斯内心的哲学根基:证伪主义。市场总是错的,我也总会犯错。这就形成了索罗斯对股市的根本判断:股市风险第一,不确定第一,所以要想在股市生存必须时刻学会逃跑,因为投资本质上是在冒险。 5 我也说说我对索罗斯的理解吧 1.人们之所以对索罗斯的哲学感兴趣,是因为索罗斯在金融市场的巨大成功。但我个人认为,事实上索罗斯的哲学思想和他在金融市场的成功并没有本质上的必然关系。那些热衷于从研究索罗斯哲学思想里面找到金融市场炼金术的人们,有极大可能是误入歧途浪费生命。 2.纯粹从哲学角度而言,索罗斯连个蹩脚的哲学家都算不上。他极其崇拜的卡尔波普和索罗斯简单聊了几句就没有任何兴趣和他进行哲学上的探讨,只是在卡尔波普听到索罗斯是成功的对冲基金经理,手里有的是花不完的钱的时候才多看了索罗斯一眼陪他寒暄几句争取拉点赞助出版学术著作,仅此而已。 在金融市场获得的任何成功都比不上在哲学领域有所建树更能让索罗斯心动。但可惜,上帝造人是公平的。 3.要真正的理解索罗斯,不能光看他自己怎么说以及别人怎么说他,而应该深入研究他的成长背景和经历。从他人生经历的种种里程碑事件所做出的反应和动作,来分析他真正的思路和独到之处。 怎么做,永远比怎么说怎么想更具有说服力,也更接近真实。 4.索罗斯对金融市场的操作,更多的是从人性博弈的角度。以上文中提到索罗斯对各种计量工具的不屑,这也明显反应出索罗斯的局限性----他对于金融市场的观点并不都是正确的,虽然他是当代最成功的交易员。 以西蒙斯为代表的数理模型派一样在市场取得了长期的惊人的成功。条条大路都通罗马,索罗斯对数理模型的不屑与数理模型派对其他派别的不屑一样,都是有失偏颇的。 5.顶尖的交易员,不光是技术,历练,思考,自律,还一定要有运气。不光是索罗斯依靠他背部的疼痛程度来决策要不要清仓逃命,即便是当年的股神李佛魔,也多次提到过不同时期没有发出任何技术信号的情况下完全依赖直觉逃过市场灾难的事实。 想不明白这一点,一直把自己限定在某项技术或某个模型里而缺乏弹性,都容易被市场鳄鱼所吞噬。交易,本质是概率的游戏,小概率事件很少发生,但长期一定会发生,这就是市场的真实。 6.有时候还必须考虑到遗传。就如很多人努力一辈子的成果也达不到某些人一生下来就拥有的财富。人和人,生来就是不平等的,一定要明白这一点。索罗斯屡屡在金融市场成功逃命的本能,我个人认为或许更多的是因为来自他老爸的遗传和身教。 在被俘后流放到西伯利亚数年,所有亲友都认为他早已死去的情况下,索老爸居然能从西伯利亚的累累白骨中独自逃回德国与家人团聚,这绝对是万里挑一的。犹太人上个世纪的惨痛遭遇,天生的赋予索罗斯对潜在危险的警觉。 最后再说一遍,我还是认为索罗斯在市场交易的成功,更多的是他的自律和本能反射,而不是所谓的索罗斯哲学。。。 这才是索罗斯暴富的真实秘密. 6 投资的三体问题 我的投资理念就是基本面 宏观 量化。这三者相互关联,相互影响,就像著名的“三体问题”。如何把这三者有机的结合起来是我一直在探索的方向。 宏观是什么?宏观的内容包罗万象,但万变不离其宗,那就是信用。经济体的信用收缩与扩张是宏观领域最值得研究的现象之一。 很多3-5年,甚至十几年的大趋势的背后其实都是信用的扩张与收缩。从艺术品到大宗商品,从菜场菜价到澳门赌博,信用变化的影响无处不在,深入经济的各个角落。 信用的产生与毁灭,扩张与收缩是经济金融系统中最重要的活动,而经典的经济学教科书对此没有深入的分析。在这方面,实战中的投资人达里奥和索罗斯的分析最靠谱,远胜任何经济学家。 信用可以无中生有产生,也可以无影无踪消失,央行可以印钱QE,却无法完全掌控信用。信用虽然与信心与预期有关,存在明显的反身互动,但却不完全是信心。 7 宏观在基本面维度的投影 一个物体在三维空间做非常有规律的运动,其轨迹如果投影到X轴,在X轴可能看到的是杂乱无章的变化,(期乐会官方微信公众平台ID:qlhclub)毫无规律可言。 同样的道理,很多公司基本面的变化其实也是宏观变化在基本面维度的投影。在这种情况下,只看宏观或者只看基本面都是不全面的。如果能以基本面 宏观的二维方式分析公司,就会更为全面。  澳门赌博股的兴衰可能就是宏观在基本面维度投影的一个例子。澳门赌博的龙头股**股价从2008年底到2014年初增长了惊人的147倍,其背后远远不是人民收入增加有更多闲钱娱乐那么简单 而是反映了中国自2008年以来疯狂的信用大扩张,而能从这个狂潮中分得一杯羹的人,收入增长速度远远超过信用增长速度,而且热衷于赌博(灰色资金流出),因此才有惊人的增长。而目前这一盛宴已经终结。  曾几何时,澳门赌博收入超高速增长。如果仅用基本面维度的分析,很容易将增长线性外推,从而给出超高的估值。 但是如果把赌博收入放在信用大扩张的宏观维度,就可以发现其不可持续。赌博收入其实是信用大扩张的溢出效应(如腐败)。 当信用增长停滞,加上反腐的大环境,赌博收入的增长也会受限。宏观视角揭示了基本面增长的内在机理。透过宏观视角观察基本面,就不容易错误的用历史简单线性外推预测未来。 过去十几年,房产是中国最好的投资,因此目前大多数家庭资产配置的大部分在房产上。但是,过去房地产价格的上涨不仅基于供需,更是信用大扩张所推动。 如果仅用基本面的估值工具,如租售比等来衡量,房价早就太高了。只基于这些基本面因素做出的决策必然是不买房,就会错过极好的投资机会。 太多人早就看到楼市不合理的地方,认为要下跌,却失败了。其根本原因在于没有意识到房地产价格首先是一种货币(信用)现象,其次才是供需、租售比、收入比等基本面因素决定的现象。房地产也是在央行的信用大扩张中水涨船高的资产之一。 房价表面上看是供需决定的,其实是一种货币(信用)现象,水涨船高。这里的水就是信用。大宗商品价格的道理也类似,都是受信用周期影响。 因此,只强调供需是片面的,就好像通胀怪小贩囤货涨价而不怪印钱的一样。很多商品的价格都是供需决定,但货币(信用)却影响供需双方。 未来如果信用增长停滞,甚至收缩,房地产的价格就要回归基本面,回到租售比的估值,价格下跌也就难以避免。虽然目前无法具体预测信用停滞收缩的时点,但在宏观层面可能导致信用收缩的原因很多,如经济萧条、资本外逃、银行坏账等。 |